19.02.2018 r.

O niepewnych perspektywach finansowych na emeryturze mówi się od dawna. Zewsząd docierają do nas komunikaty, że koniecznie trzeba samodzielnie oszczędzać na emeryturę. Media grzmią, że o ile stopa zastąpienia, czyli wskaźnik obrazujący relację emerytury w stosunku do ostatniej pensji, wynosi obecnie przeciętnie 60%, tak w niedługim czasie, za 15-20 lat, może spaść do 40% lub mniej. Skoro tak się ma stać, to decyzja o indywidualnym oszczędzaniu na „jesień życia” powinna zależeć przede wszystkim od naszej odpowiedzi na pytanie: czy będę w stanie utrzymać się i godnie żyć za 40% swojej pensji?

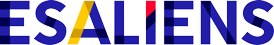

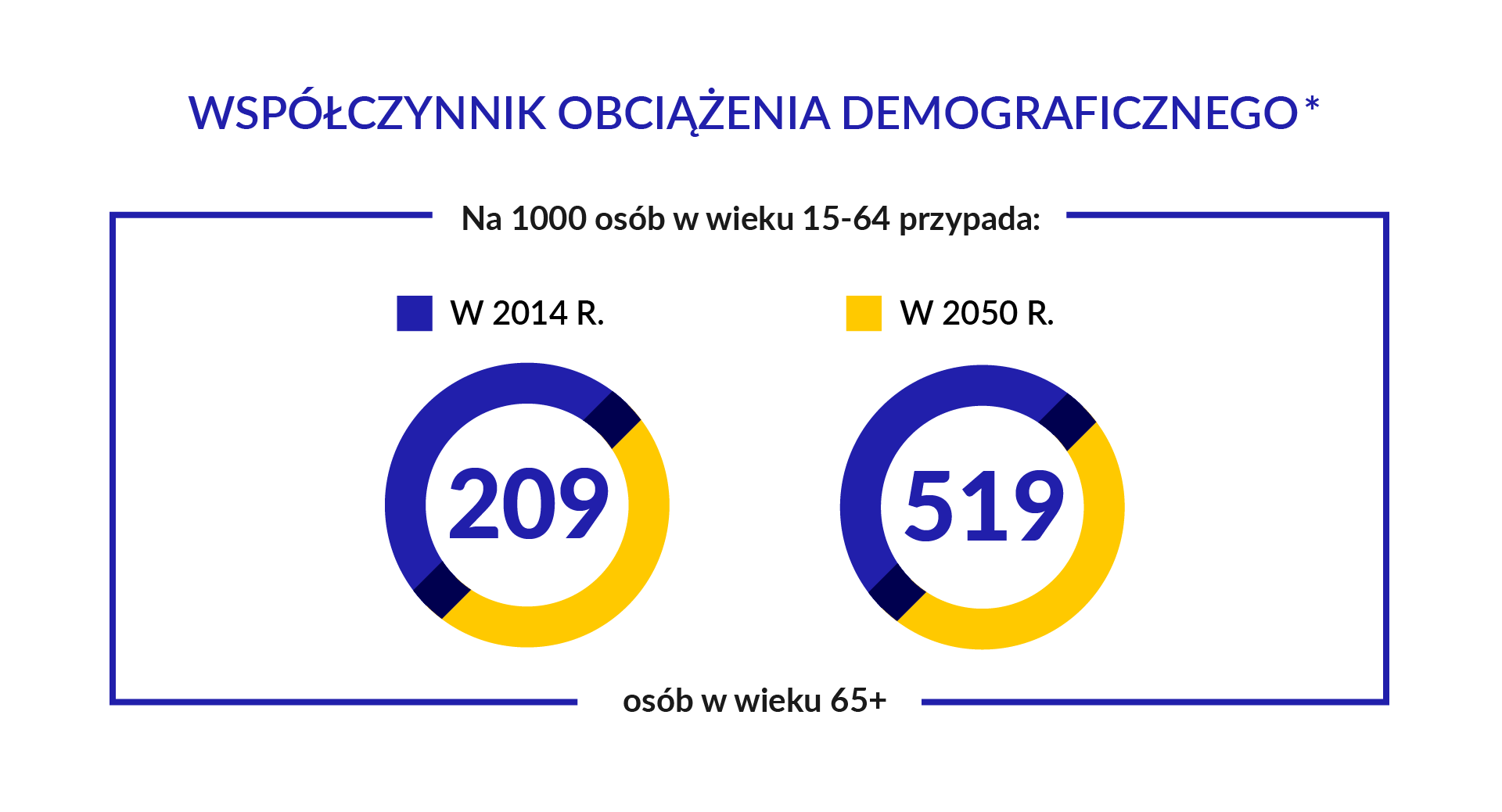

Na podstawie informacji od ekspertów dowiadujemy się, że przyczyną tego stanu jest m.in. „starzejące się społeczeństwo”. Polski system emerytalny wybudowany jest na fundamencie tzw. umowy pokoleniowej, co oznacza, że składki osób obecnie pracujących finansują świadczenia dla emerytów. Co jednak stanie się w przypadku, gdy liczba emerytów znacznie wzrośnie w stosunku do liczby pracujących, którzy wykładają środki na ich świadczenia? Z tym zjawiskiem wg demografów będziemy mieć do czynienia już w niedalekiej przyszłości. W 2014 roku szacowano, że na 1 tys. pracujących przypadało ok. 209 emerytów, w 2050 r. prognozuje się, że liczba ta wzrośnie ponad dwukrotnie do 519 osób.

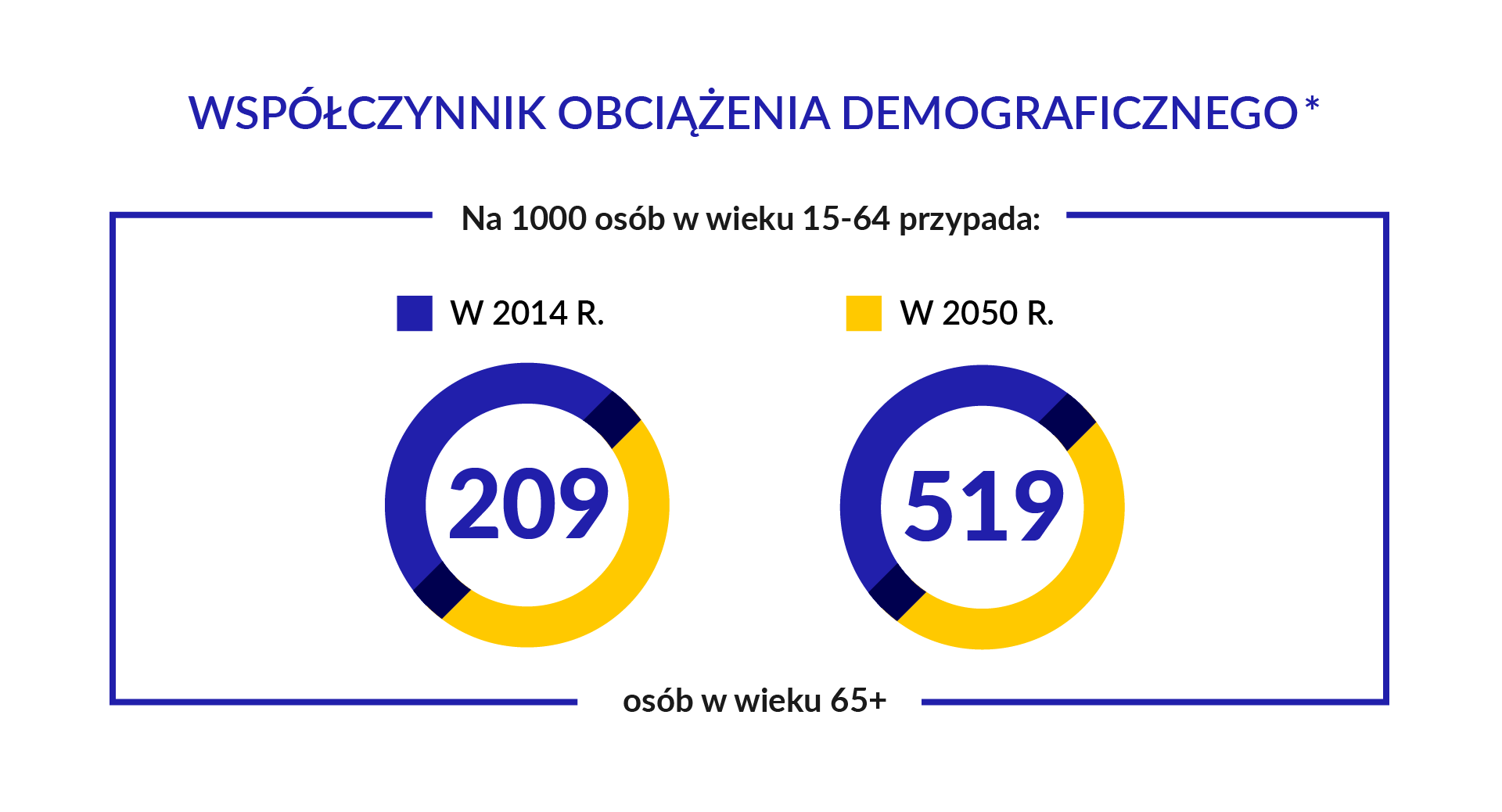

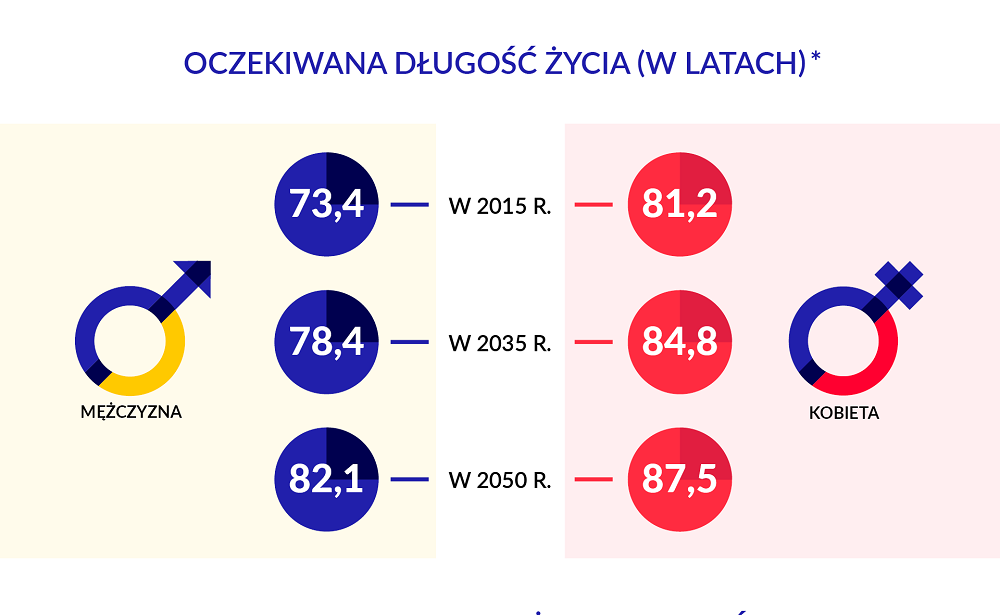

Dodatkowo oczekiwana długość życia jest coraz dłuższa. W 2015 r. przeciętnie wynosiła niewiele ponad 73 lata w przypadku mężczyzn oraz ponad 81 lat w przypadku kobiet. W 2050 r. wartości te dla mężczyzn mają wzrosnąć do ponad 82 lat, a dla kobiet do 87,5. Oznacza to także dłuższe pobieranie emerytury, w związku z czym potrzebne będą większe środki na jej finansowanie.

O tym, że prywatne, dodatkowe oszczędności na emeryturę są niezbędne świadczy również spadająca stopa zastąpienia. Jeśli przyjmiemy, że przeciętne wynagrodzenie wynosi 4 400 zł, a przeciętna emerytura mężczyzny to 2 500 zł, to stopa zastąpienia wynosi ok. 57 %. W rzeczywistości dla kobiet może być jeszcze niższa, gdyż średnio ich emerytura jest 30% niższa niż przeciętna emerytura mężczyzn (w marcu 2017 r. wynosiła 1 747,25 zł dla kobiet i 2 582,96 zł dla mężczyzn). Prognozuje się, że w przeciągu kilkunastu lat stopa zastąpienia spadnie do 40%, a najbardziej pesymistyczne warianty mówią nawet o 20%.

Sposobów na to, aby dobrze przygotować się finansowo na „jesień życia” jest bardzo dużo. Niektórzy wybierają tradycyjnie: oszczędności na lokatach, nieruchomości. Inni wykorzystują specjalnie do tego przygotowane rozwiązania: indywidualne konta emerytalne (IKE), indywidualne konta zabezpieczenia emerytalnego (IKZE), czy pracownicze programy emerytalne (PPE). Te 3 ostatnie formy odkładania łączy kilka cech. Każde z nich daje szansę na skorzystanie z ulgi w podatku od zysków (tzw. „podatku Belki”) oraz w przypadku dziedziczenia środków dają zwolnienie z podatku od spadków i darowizn. IKZE dodatkowo pozwala na odliczenie wpłat od dochodu w rozliczeniu rocznym PIT i uzyskanie corocznej ulgi podatkowej. IKE oraz IKZE to konta, na których oszczędzający odkładają indywidualnie, natomiast w przypadku PPE to przede wszystkim pracodawca finansuje wpłaty dla swoich pracowników na ich dodatkową emeryturę w ramach specjalnego zakładowego programu, choć i sami pracownicy mogą – na zasadzie dobrowolności – finansować składkę dodatkową.

Odpowiedź na pytanie dotyczące tego, jakie kwoty powinno się odkładać na emeryturę, zależy od wielu czynników. Wpływ na tę decyzję powinny mieć m.in. czas i sposób oszczędzania, ale także nasze oczekiwania co do wysokości dodatkowej emerytury.

Dla zobrazowania sytuacji przeprowadziliśmy 2 symulacje oszczędzania:

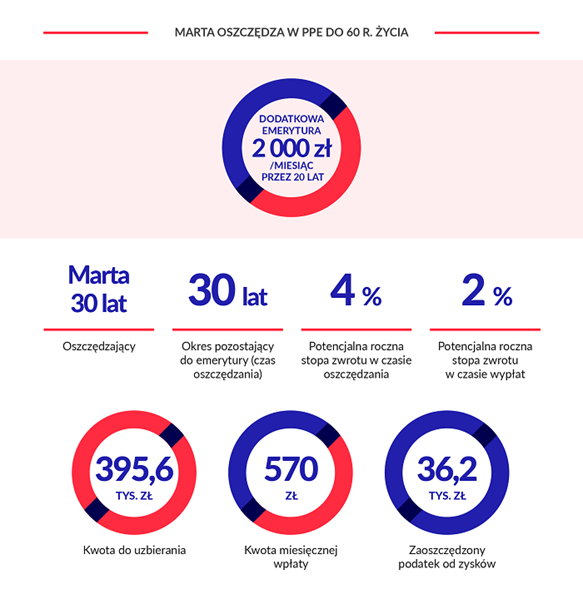

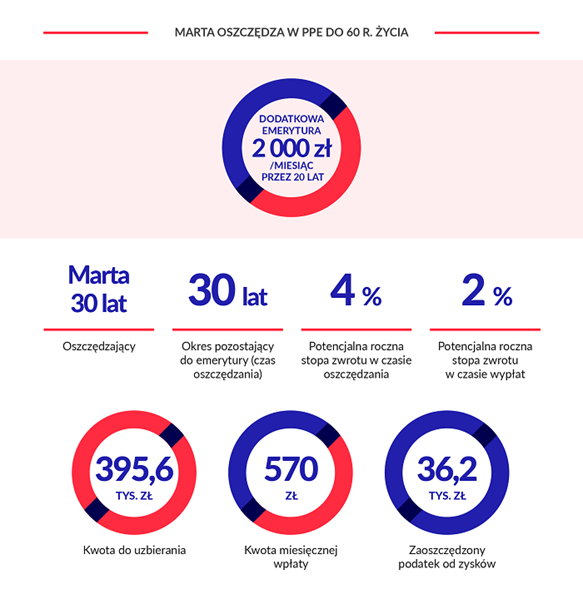

1) Marta ma 30 lat i oszczędza na PPE dzięki swojemu pracodawcy. Aby przez 20 lat na emeryturze móc uzyskiwać dodatkowych 2 000 zł miesięcznie, do ukończenia 60 lat musi uzbierać ponad 395 tys. zł. Przy założeniu, że średnia roczna stopa zwrotu z jej oszczędności wyniesie 4% w okresie oszczędzania, a w czasie wypłat na emeryturze 2%, wówczas miesięcznie jej konto emerytalne w PPE powinno być zasilane kwotą 570 zł.

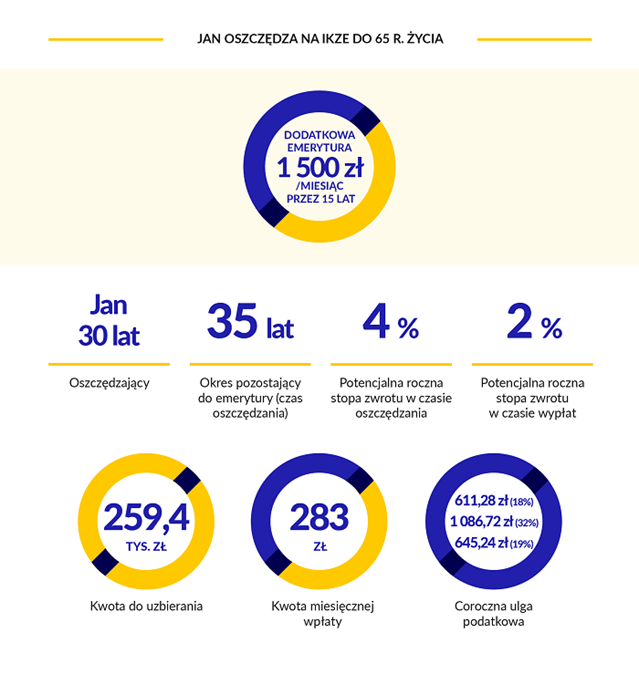

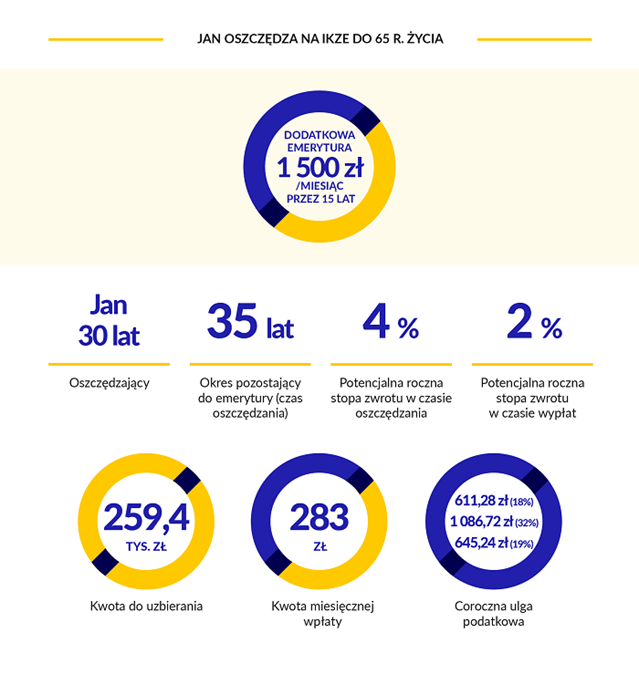

2) Drugi przykład dotyczy jej rówieśnika, Jana. Jan będzie oszczędzał na IKZE o 5 lat dłużej i przejdzie na emeryturę w wieku 65 lat. W jego przypadku kwota wypłaty z konta emerytalnego będzie mogła być niższa, gdyż świadczenia z obowiązkowej części systemu emerytalnego będą wyższe. Również okres wypłat może być krótszy. Zatem, aby Jan po przejściu na emeryturę mógł uzyskiwać przez 15 lat dodatkowo 1 500 zł z IKZE, powinien przez 35 lat uzbierać kwotę blisko 260 tys. zł. Przy założeniu, że stopa zwrotu z jego oszczędności w okresie wpłat wyniesie 4%, a w okresie wypłat 2% (podobnie jak u Marty), to miesięcznie powinien on wpłacać na swoje konto IKZE ok. 283 zł. Jan przy okazji dodatkowo uzyska co roku znaczne ulgi podatkowe w rozliczeniu PIT.

W naszych szacunkowych obliczeniach Marta musi zaoszczędzić więcej, gdyż kobiety uzyskują niższe świadczenia z obowiązkowej części systemu w odniesieniu do ostatniej pensji, a ponadto znacznie dłużej pobierają emeryturę (wcześniej na nią przechodzą i dłużej żyją) więc dłużej powinny móc wypłacać dodatkowe środki emerytalne. Ponadto gdybyśmy założyli, że Marta nie oszczędza w ramach pracowniczego programu emerytalnego (PPE) prowadzonego i finansowanego przez pracodawcę, a wybiera samodzielne oszczędzanie w ramach indywidualnego konta emerytalnego (IKE), to wyniki symulacji byłyby zbieżne. Warunki funkcjonowania PPE jednak byłyby zapewne lepsze ze względu na grupowy charakter tego rozwiązania.

Podsumowując, warto dodać, że czas pozostający do emerytury może być naszym sprzymierzeńcem. Im dłuższy jest okres odkładania na przyszłość, tym mniejsze kwoty w budżecie ten proces będzie musiał angażować. Dlatego nie warto zwlekać z podjęciem decyzji o oszczędzaniu na dodatkową emeryturę. Im szybciej uświadomimy sobie konieczność oszczędzania i zaczniemy aktywnie odkładać na ten cel środki, tym lepsze rezultaty osiągniemy na „jesieni życia”, a wybór sposobu oszczędzania możemy dostosować elastycznie do naszej osobistej sytuacji. Oczywiście na drodze do spokojnej emerytury będą czyhały na nas przeróżne kosztowne pokusy, jak kredyt mieszkaniowy, nowy samochód, egzotyczne wakacje, czy remont. Są one bardzo ważne i wcale nie powinno się z nich rezygnować, ale należy przy tym pamiętać, że nie powinny być finansowane z oszczędności emerytalnych. Te traktujmy jako środki nie do naruszenia. Prywatna emerytura bowiem może być w przyszłości źródłem, które zapewni nam i naszym bliskim bezpieczeństwo finansowe i godne życie.

Z pułapką demograficzną wiąże się także ryzyko długowieczności.

O niepewnych perspektywach finansowych na emeryturze mówi się od dawna. Zewsząd docierają do nas komunikaty, że koniecznie trzeba samodzielnie oszczędzać na emeryturę. Media grzmią, że o ile stopa zastąpienia, czyli wskaźnik obrazujący relację emerytury w stosunku do ostatniej pensji, wynosi obecnie przeciętnie 60%, tak w niedługim czasie, za 15-20 lat, może spaść do 40% lub mniej. Skoro tak się ma stać, to decyzja o indywidualnym oszczędzaniu na „jesień życia” powinna zależeć przede wszystkim od naszej odpowiedzi na pytanie: czy będę w stanie utrzymać się i godnie żyć za 40% swojej pensji?

Pułapka demograficzna

Na podstawie informacji od ekspertów dowiadujemy się, że przyczyną tego stanu jest m.in. „starzejące się społeczeństwo”. Polski system emerytalny wybudowany jest na fundamencie tzw. umowy pokoleniowej, co oznacza, że składki osób obecnie pracujących finansują świadczenia dla emerytów. Co jednak stanie się w przypadku, gdy liczba emerytów znacznie wzrośnie w stosunku do liczby pracujących, którzy wykładają środki na ich świadczenia? Z tym zjawiskiem wg demografów będziemy mieć do czynienia już w niedalekiej przyszłości. W 2014 roku szacowano, że na 1 tys. pracujących przypadało ok. 209 emerytów, w 2050 r. prognozuje się, że liczba ta wzrośnie ponad dwukrotnie do 519 osób.

Dodatkowo oczekiwana długość życia jest coraz dłuższa. W 2015 r. przeciętnie wynosiła niewiele ponad 73 lata w przypadku mężczyzn oraz ponad 81 lat w przypadku kobiet. W 2050 r. wartości te dla mężczyzn mają wzrosnąć do ponad 82 lat, a dla kobiet do 87,5. Oznacza to także dłuższe pobieranie emerytury, w związku z czym potrzebne będą większe środki na jej finansowanie.

Przepaść finansowa

O tym, że prywatne, dodatkowe oszczędności na emeryturę są niezbędne świadczy również spadająca stopa zastąpienia. Jeśli przyjmiemy, że przeciętne wynagrodzenie wynosi 4 400 zł, a przeciętna emerytura mężczyzny to 2 500 zł, to stopa zastąpienia wynosi ok. 57 %. W rzeczywistości dla kobiet może być jeszcze niższa, gdyż średnio ich emerytura jest 30% niższa niż przeciętna emerytura mężczyzn (w marcu 2017 r. wynosiła 1 747,25 zł dla kobiet i 2 582,96 zł dla mężczyzn). Prognozuje się, że w przeciągu kilkunastu lat stopa zastąpienia spadnie do 40%, a najbardziej pesymistyczne warianty mówią nawet o 20%.

Jak zapełnić finansową lukę?

Sposobów na to, aby dobrze przygotować się finansowo na „jesień życia” jest bardzo dużo. Niektórzy wybierają tradycyjnie: oszczędności na lokatach, nieruchomości. Inni wykorzystują specjalnie do tego przygotowane rozwiązania: indywidualne konta emerytalne (IKE), indywidualne konta zabezpieczenia emerytalnego (IKZE), czy pracownicze programy emerytalne (PPE). Te 3 ostatnie formy odkładania łączy kilka cech. Każde z nich daje szansę na skorzystanie z ulgi w podatku od zysków (tzw. „podatku Belki”) oraz w przypadku dziedziczenia środków dają zwolnienie z podatku od spadków i darowizn. IKZE dodatkowo pozwala na odliczenie wpłat od dochodu w rozliczeniu rocznym PIT i uzyskanie corocznej ulgi podatkowej. IKE oraz IKZE to konta, na których oszczędzający odkładają indywidualnie, natomiast w przypadku PPE to przede wszystkim pracodawca finansuje wpłaty dla swoich pracowników na ich dodatkową emeryturę w ramach specjalnego zakładowego programu, choć i sami pracownicy mogą – na zasadzie dobrowolności – finansować składkę dodatkową.

Ile trzeba oszczędzać?

Odpowiedź na pytanie dotyczące tego, jakie kwoty powinno się odkładać na emeryturę, zależy od wielu czynników. Wpływ na tę decyzję powinny mieć m.in. czas i sposób oszczędzania, ale także nasze oczekiwania co do wysokości dodatkowej emerytury.

Dla zobrazowania sytuacji przeprowadziliśmy 2 symulacje oszczędzania:

1) Marta ma 30 lat i oszczędza na PPE dzięki swojemu pracodawcy. Aby przez 20 lat na emeryturze móc uzyskiwać dodatkowych 2 000 zł miesięcznie, do ukończenia 60 lat musi uzbierać ponad 395 tys. zł. Przy założeniu, że średnia roczna stopa zwrotu z jej oszczędności wyniesie 4% w okresie oszczędzania, a w czasie wypłat na emeryturze 2%, wówczas miesięcznie jej konto emerytalne w PPE powinno być zasilane kwotą 570 zł.

2) Drugi przykład dotyczy jej rówieśnika, Jana. Jan będzie oszczędzał na IKZE o 5 lat dłużej i przejdzie na emeryturę w wieku 65 lat. W jego przypadku kwota wypłaty z konta emerytalnego będzie mogła być niższa, gdyż świadczenia z obowiązkowej części systemu emerytalnego będą wyższe. Również okres wypłat może być krótszy. Zatem, aby Jan po przejściu na emeryturę mógł uzyskiwać przez 15 lat dodatkowo 1 500 zł z IKZE, powinien przez 35 lat uzbierać kwotę blisko 260 tys. zł. Przy założeniu, że stopa zwrotu z jego oszczędności w okresie wpłat wyniesie 4%, a w okresie wypłat 2% (podobnie jak u Marty), to miesięcznie powinien on wpłacać na swoje konto IKZE ok. 283 zł. Jan przy okazji dodatkowo uzyska co roku znaczne ulgi podatkowe w rozliczeniu PIT.

W naszych szacunkowych obliczeniach Marta musi zaoszczędzić więcej, gdyż kobiety uzyskują niższe świadczenia z obowiązkowej części systemu w odniesieniu do ostatniej pensji, a ponadto znacznie dłużej pobierają emeryturę (wcześniej na nią przechodzą i dłużej żyją) więc dłużej powinny móc wypłacać dodatkowe środki emerytalne. Ponadto gdybyśmy założyli, że Marta nie oszczędza w ramach pracowniczego programu emerytalnego (PPE) prowadzonego i finansowanego przez pracodawcę, a wybiera samodzielne oszczędzanie w ramach indywidualnego konta emerytalnego (IKE), to wyniki symulacji byłyby zbieżne. Warunki funkcjonowania PPE jednak byłyby zapewne lepsze ze względu na grupowy charakter tego rozwiązania.

Czas to pieniądz

Podsumowując, warto dodać, że czas pozostający do emerytury może być naszym sprzymierzeńcem. Im dłuższy jest okres odkładania na przyszłość, tym mniejsze kwoty w budżecie ten proces będzie musiał angażować. Dlatego nie warto zwlekać z podjęciem decyzji o oszczędzaniu na dodatkową emeryturę. Im szybciej uświadomimy sobie konieczność oszczędzania i zaczniemy aktywnie odkładać na ten cel środki, tym lepsze rezultaty osiągniemy na „jesieni życia”, a wybór sposobu oszczędzania możemy dostosować elastycznie do naszej osobistej sytuacji. Oczywiście na drodze do spokojnej emerytury będą czyhały na nas przeróżne kosztowne pokusy, jak kredyt mieszkaniowy, nowy samochód, egzotyczne wakacje, czy remont. Są one bardzo ważne i wcale nie powinno się z nich rezygnować, ale należy przy tym pamiętać, że nie powinny być finansowane z oszczędności emerytalnych. Te traktujmy jako środki nie do naruszenia. Prywatna emerytura bowiem może być w przyszłości źródłem, które zapewni nam i naszym bliskim bezpieczeństwo finansowe i godne życie.

Z pułapką demograficzną wiąże się także ryzyko długowieczności.